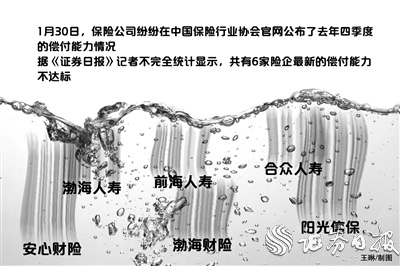

1月30日,保险公司纷纷在中国保险行业协会官网公布了去年四季度偿付能力情况。据《证券日报》记者不完全统计显示,共有6家险企最新的偿付能力不达标。

具体来看,这6家险企分别为渤海人寿、前海人寿、合众人寿、安心财险、渤海财险、阳光信保。除安心财险之外,其余5家的综合偿付能力充足率与核心偿付能力充足率均达标,但风险综合评级不达标,被列入偿付能力不达标的险企之列。

“卡在”风险综合评级上

根据去年3月份正式施行的《保险公司偿付能力管理规定》,保险公司同时满足以下三项监管要求,方能称为偿付能力达标公司:一是核心偿付能力充足率不低于50%;二是综合偿付能力充足率不低于100%;三是风险综合评级在B类及以上。不符合上述任意一项要求的,为偿付能力不达标公司。

对照监管规定,包括渤海人寿等3家寿险公司和渤海财险等2家财险公司由于最新的风险综合评级在B类以下(C类或D类),被列入偿付能力不达标公司之列。安心财险的偿付能力充足率和风险综合评级均不达标。

从寿险公司来看,渤海人寿偿付能力报告显示,去年四季度末,其核心偿付能力充足率和综合偿付能力充足率均为134.74%,两项指标均符合监管要求,不过其2021年第三季度风险综合评级结果为C类(注:险企每季度偿付能力报告中披露的最新风险评级为上一季度的风险综合评级结果)。

前海人寿去年四季度的核心偿付能力充足率与综合偿付能力充足率分别为79.16%、130.1%,均符合监管要求,不过,其最近一期的风险综合评级为C类。

从财险公司来看,阳光信保去年四季度的核心偿付能力充足率和综合偿付能力充足率均为760.09%,均大幅高于监管要求。不过,其最新一期的风险综合评级为C类。阳光信保表示,公司评为C类主要是战略风险和操作风险两方面原因导致的。公司于2021年10月14日收到重庆银保监局“渝银保监罚决字【2021】31号”《行政处罚决定书》,针对该决定书提出的问题,公司正在进行整改。

渤海财险2021年三季度的风险综合评级也为C类,被评为C类的主要原因是“公司偿付能力充足率处于较低水平”。从偿付能力来看,渤海财险去年四季度末和去年三季度末的综合偿付能力充足率逼近监管线,分别为101.72%、100.26%。

风险综合评级是保险公司风险管理能力的重要体现。银保监会近期表示,虽然险企风险管理工作取得积极成效,但监管评估中也发现一些不足,主要有:部分公司董事长、总经理等关键少数在经营理念上对风险管理不够重视,在专业能力上也难以满足全面风险管理工作的需要;部分公司照搬照抄模式化的风险管理制度或监管规则,缺乏可操作性;“重制度、轻落实”的现象较为普遍;部分公司相关部门配合联动不足,降低了风险管理工作实效;部分公司风险管理工具运用能力不强;部分公司信用风险管理不到位,内部评级制度不健全。

多家险企提出应对举措

就偿付能力不达标,多家险企提出了应对举措。渤海人寿表示,公司主要风险来自于公司治理和资金运用方面。对此,公司以内控及操作风险自评估为抓手,采取对公司各项流程、风险点与控制措施进行再识别等一系列措施。投资风险方面,公司通过采取各种法律途径及必要的法律手段,积极化解现存的投资风险项目。

前海人寿则表示要采取多项应对举措。一是积极开展偿二代二期建设工作。二是优化风险偏好体系。三是,优化机构风险管理评估体系。

安心财险表示,2021年四季度,公司按照风险管理工作计划,稳步推进风险管理各项工作:一是密切监测偿付能力变化情况,董事会和高管层全力推进融资工作进展。二是按时完成公司风险管理报告及指标监控、风险提示等工作。三是启动了2021年内部控制评价工作,对监管数据报送、客户服务管理等条线进行检查,目前该项工作正在进行中。

行业偿付能力短期或下降

业内人士预计,2022年保险行业整体偿付能力短期或出现下降,个别险企今年仍然有可能出现偿付能力不达标的现象,且有补充资本的需求。

2021年12月30日,银保监会发布《保险公司偿付能力监管规则(Ⅱ)》(下称《新规》),引导保险公司专注主业,提高保障水平。与此同时,《新规》还引导保险资金支持“30·60”双碳目标,鼓励保险机构控制房地产投资规模与长投规模。

国盛证券分析师王一峰认为,预计各保险公司核心偿付能力充足率及综合偿付能力充足率将会有不同程度的降低。实际资本方面,寿险未来盈余计量规则的调整预计将是实际资本降低较为主要的原因,此外,长期股权投资、投资性房地产等方面的规定也对实际资本有影响。最低资本方面,寿险公司利率风险要求的最低资本降低较为明显,而信用风险、保险风险、其他信用风险要求的最低资本有所提高,两者形成一定的冲抵;财险公司利率风险影响较小,最低资本要求会有所提高。整体来看,预计部分险企需要补充资本,2022年的分红比例可能会有所下降,但不会造成持续性影响。从长期看,《新规》大幅优化了以风险为导向的偿付能力管理体系。

普华永道中国金融行业管理咨询合伙人周瑾对记者表示,由于“偿二代二期”规则的变化,部分险企切换后的偿付能力充足率会下降,少数寿险公司甚至呈现大幅下降,因此行业资本补充的需求会在2022年更为急迫。

安永(中国)精算与保险咨询服务主管合伙人付振平对记者表示,险企要在偿付能力监管准则、新国际财务报告准则等监管规则的约束下,加强资产和负债双向协同,以防范偿付能力降低等风险。一是要主动调整产品策略,坚持稳健的定价策略,严格防范产品定价风险和利差损风险。二是要根据负债端所面临的市场变化,主动优化大类资产配置。三是要以全面风险管理为核心,在资产配置中贯彻风险管理策略。(记者 苏向杲)