以“全球最大代工厂”著称的富士康,正在撕掉“代工”标签转型工业互联网,有望成为A股市值最高的科技股龙头。

2月9日晚间,富士康工业互联网股份在证监会预披露招股说明书(申报稿),拟在上交所上市。

市值有望超5000亿元秒杀360?

通过招股说明书可以看看富士康股份业务全貌。

富士康工业互联网公司控股股东为中坚公司(发行前合计控制发行人69.14%股份)——一家投资控股型公司,由鸿海精密间接持有其100%的权益。鸿海精密是郭台铭创立于1974年的世界电子产业科技制造服务商。

本次拟在A股上市的富士康股份并非富士康集团的全部业务。那么,富士康是否将苹果手机代工业务装入富士康股份?

招股说明书给出了肯定的答案。

富士康股份旗下,有9家企业主要面向苹果生产并销售手机高精密金属机构件。其中,郑州富泰华、河南裕展两家公司是富士康股份业绩最好的子公司。

富士康股份旗下业务囊括了云服务设备、精密工具、工业机器人以及苹果供应链等富士康旗下最热门的生意,可谓精锐尽出。

何以将富士康股份称为“巨无霸”?

看以下关键数据——

富士康股份注册资本达到177.26亿元;

拥有26.9万名员工;

2017年营业收入3545亿元,比腾讯2016年收入的2倍还多,参照2016年年报,如在A股排名,可排第14位;

2017年归母净利润158.6亿元,参照2016年年报,如在A股排名,可排第27位。

一位基金经理表示,考虑富士康发展成熟,保守估值给15倍市盈率;考虑富士康在A股的稀缺性,估值市盈率达30倍左右。所以富士康如果A股成功IPO,市值或达3000亿元~ 5000亿元。

有分析认为,国内科技类最大公司海康威视市值3400多亿元,360借壳后市值达3400多亿元,富士康股份很可能成为A股市值最高的科技股龙头。

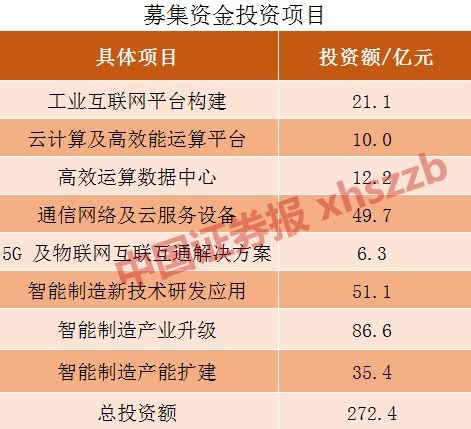

再来看募集资金投向:

此次IPO募集资金超过270亿元,主要投向工业互联网平台构建、云计算及高效能运算平台等8个方面。

史上最牛IPO?

如此“巨无霸”公司拟上市引起了市场的热议。

富士康股份IPO“闪电”时间表

2017年12月13日,鸿海精密公告,董事会通过子公司富士康股份首次公开发行人民币普通股股票,并申请在上海证券交易所上市提案。

1月31日,鸿海精密宣布其股东大会批准了子公司富士康股份上市的方案。

2月1日,报送富士康股份首次公开发行招股说明书(申报稿)。

2月9日,证监会预披露富士康股份招股说明书(申报稿),并在同日反馈意见挂网。

专业投行人士看好富士康登陆A股并列举了几大理由

富士康是优质企业

在全球都有地位,在中国意义重大

富士康解决就业问题

对解决贫困问题做出重大贡献

富士康2017年支付薪酬220亿元

支持27万人就业

直接缴纳税费49亿元

资本市场要支持实体经济

就应该支持富士康这样的公司上市

富士康拥有豪华保荐团队

中金公司+金杜律所+普华永道会计师事务所

部分投行人士质疑富士康IPO存硬伤

公司成立未满三年

公司2015年3月成立,至今未满3年,或需国务院特批。

重组后需运行一个会计年度

公司2017年12月底完成大规模境内外重组,根据《证券期货法律适用意见第3号》规定,发行人重组后运行一个会计年度后方可申请发行。

同业竞争

富士康股份和鸿特精密旗下港股上市公司富智康,均涉及苹果产业链生产。不过,鸿特精密承诺促使富智康逐步消除这种同业竞争。

境内子公司受到行政处罚

报告期内,富士康股份境内子公司受到海关、国家税务及出入境检验检疫主管部门的行政处罚决定共计15笔。

虽然富士康股份上市是否符合A股发行条件遭到市场热议,但从证监会、交易所最新表态以及360回归A股案例可看出,未来类似“巨无霸”或“独角兽”登陆A股将成趋势。

2018年证监会系统工作会议指出,将改革发行上市制度,加大对新技术新产业新业态新模式的支持力度。把好企业留在国内、让好企业尽快上市。

最新的《深圳证券交易所发展战略规划纲要(2018-2020年)》提出:针对创新创业型高新技术企业的盈利和股权特点,推动完善IPO发行上市条件,扩大创业板包容性。

分析人士指出,这意味着未来A股将致力于培育一批自己的“独角兽”科技公司,一些境外上市的科技巨头回归也成为可能。

哪些A股小伙伴受益?

“巨无霸”富士康股份过会还需时日,在最新的交易日,让我们先看看“富士康概念股”有哪些——